市場對減稅政策的反應

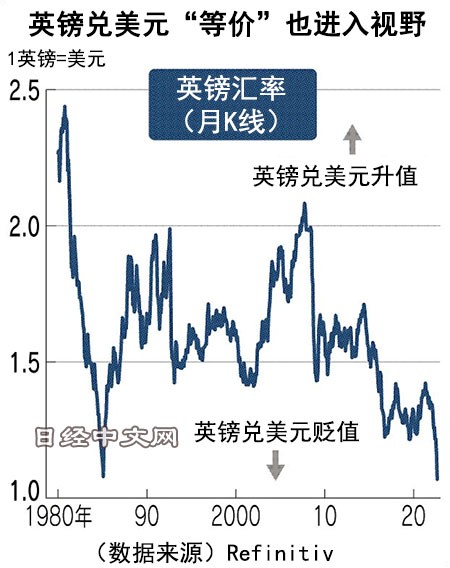

源自英國的市場混亂日漸成為世界經濟的新風險。英鎊兌美元的匯率創下歷史新低,同時英國國債的利率上升。英鎊2022年9月26日一度貶值至1英鎊兌約1.03美元,跌破1985年的紀錄,創下轉向浮動匯率制之後的最低點。這是因為英國特拉斯政府推出減稅等經濟刺激措施,引發了對財政前景和通貨膨脹加劇惡化的擔憂。英國市場的動盪在各國引發了貨幣貶值和債券價格下跌的連鎖反應。

「感受到給經濟帶來不確定性的隱憂和恐懼」。美國亞特蘭大聯邦儲備銀行總裁Raphael Bostic 在2022年9月26日針對英國的經濟對策如此表示,顯示了對英鎊暴跌的擔憂。

減稅政策的內容

特拉斯政府將在半年內投入600億英鎊應對能源上漲,還將實施50年來最大規模的減稅。核心是凍結原定2023年4月實施的企業稅率從19%提高至25%的措施等,到政策效果全面顯現的2026年度,將實現450億英鎊的減稅。

為了應付這種資金需求,英國政府計劃提高國債發行額。英國政府債務佔國內生産總額(GDP)的比例截至2020年為104%。智庫機構英國財政研究所分析稱,由於刺激經濟和增發國債,這個比例到2026年度將比目前惡化10%以上。

減稅政策的影響

英格蘭銀行(英國的央行)為遏制通貨膨脹一直升息。但特拉斯政府的財政刺激導致貨幣貶值、進口物價上升,加強推高通貨膨脹率的憂慮。如果在踩下貨幣緊縮這一煞車的同時踩下財政擴張的油門,貨幣緊縮的效果將減弱,反而需要更強而有力的升息。

實際上在短期金融市場,越來越多觀點認為英格蘭銀行將在去年11月的下次貨幣政策委員會會議前「至少升息1.25%」。英國的10年期國債利率在2個交易日裡上漲約0.7%,突破了4%。債券價格暴跌,投資者從債券全面撤出資金的趨勢擴大。

這種趨勢還波及美國,美國長期利率一度超過3.9%,漲到12年來的最高水平。美聯儲的貨幣緊縮疊加以英國為中心的債券拋售,利率上升趨勢有可能難以扭轉。

如果利率提高,通過房屋貸款利率上升等,將給經濟明顯踩下煞車。此外,股價下跌,個人消費也面臨逆風。源自英國的市場混亂還將波及支撐世界經濟的美國。

歐洲動用財政政策應對通貨膨脹的趨勢正在加強

在德國,去年9月上旬政府針對家庭的照明和取暖費用補貼等,追加了650億歐元。義大利將出現民粹主義色彩濃厚的右翼政權,對撒錢政策的擔憂加強。結果,德國長期利率漲到11年來高點,義大利漲到13年來最高。

再加上貨幣貶值,歐元兌美元創下20年來新低。能源價格上漲的影響突出,歐洲的物價漲幅超過美國。在通貨膨脹擠壓低收入者生活品質的背景下,歐洲國家在經濟層面不得不依賴財政刺激。

在除了美國和日本之外的大部分國家,與英國和歐洲同樣,貨幣貶值和利率上升同時出現。野村綜合研究所的木內登英表示,即使實施財政刺激,如果利率上升,「支撐經濟的效果也將大打折扣」。

SMBC日興證券的野地慎表示,「英國的貨幣和財政政策缺乏一貫性,正在導致諸多矛盾」。以英國為中心的風暴彰顯出,兼顧遏制通貨膨脹和維持世界經濟增長的道路是多麼困難。

筆者認為,這個事件提醒我們貨幣政策和財政政策如果處於矛盾,例如以寬鬆的貨幣政策搭配緊縮的財政政策,或以緊縮的貨幣政策搭配寬鬆的財政政策,不僅會造成政策效果打折,還會造成利率及匯率大幅波動等金融不穩定的嚴重後果。